ヒルトンの上級会員になれるクレジットカード「ヒルトン・オナーズVISAカード」

このクレジットカードを発行するだけで、ヒルトンの上級会員になれる「ヒルトン・オナーズVISAカード」。私はこのゴールドカードを最近作ったので、このクレジットカードが持っているメリット・デメリットを把握すべく、このクレジットカードの主な特徴や特典、付帯する旅行保険、年会費を5,000円割引にする方法、また陸マイラーがこのカードを持つベネフィットがあるのかどうかなども検証してみた。ヒルトンのゴールド会員になりたいから、ヒルトン・オナーズVISAカード・ゴールドを作ってみようかなぁ?と思っている人は是非参考にして欲しい。

ヒルトン・オナーズVISAカード(クラシックカード)

ヒルトン・オナーズVISAカード・クラシック

クレジットカードの特長

ヒルトン・オナーズのシルバーステータス取得

クレジットカード利用1000円で10ポイント

ポイントはヒルトンの無料宿泊に交換可能

ポイントは提携航空会社のマイルにもだいたい10対1で交換可能

ポイントの有効期限は実質無期限(有効期限は1年だが、ポイントが増減するとそこから有効期限が1年間延長)

入会でもれなく1,000ポイント獲得

年会費

税込3,195円

家族カード

税込594円

ヒルトン・オナーズVISAカード(ゴールドカード)

ヒルトン・オナーズVISAカード・ゴールド

クレジットカードの特長

ヒルトン・オナーズのゴールドステータス取得

クレジットカード利用1000円で10ポイント

ポイントはヒルトンの無料宿泊に交換可能

ポイントは提携航空会社のマイルにもだいたい10対1で交換可能

ポイントの有効期限は実質無期限(有効期限は1年だが、ポイントが増減するとそこから有効期限が1年間延長)

入会でもれなく2,000ポイント獲得。更新で1,000ポイント獲得

年会費

税込13,950円

家族カード

1枚目無料 / 2枚目以降は税込1,080円

ヒルトン・オナーズVISAプラチナカード

ヒルトン・オナーズVISAプラチナカード

クレジットカードの特長

ヒルトン・オナーズのゴールドステータス取得

1年間にヒルトンホテルに10滞在 or 20泊宿泊、もしくはクレジットカード120万円利用(利用期間12月16日~翌年11月15日)でダイヤモンドステータスを獲得。

クレジットカード利用1000円で10ポイント

ポイントはヒルトンの無料宿泊に交換可能

ポイントは提携航空会社のマイルにもだいたい10対1で交換可能

ポイントの有効期限は実質無期限(有効期限は1年だが、ポイントが増減するとそこから有効期限が1年間延長)

入会でもれなく3,000ポイント獲得。更新で1,000ポイント獲得

その他各種特典(詳細は三井住友カードの専用ページ を参照)

年会費

年会費:税込67,500円

家族カード

無料

クレジットカード1,000円利用でヒルトン・オナーズ10ポイント

続いて、このクレジットカード利用で獲得できるヒルトン・オナーズのポイントについて。この「ヒルトン・オナーズVISAカード」は、クラシック、ゴールド、プラチナともに、クレジットカードの利用1,000円ごとに10ポイントを取得することができる。

1,000円利用=10ポイント獲得

では、このポイントについてもう少し掘り下げてみたい。この貯まったヒルトンのポイントは、ヒルトンホテルの無料宿泊に交換する事が可能。またポイントで5連泊予約した場合は5泊目がポイント無料、つまり4泊分のポイントで5泊できるようになっている。だが、このポイントをどのぐらい貯めれば、どのぐらいのホテルに泊まれるのかよく分からない。そこで、実際にヒルトン・オナーズの電話窓口で聞いてみたところ、例えば人気の「ヒルトン・ハワイアン・ビレッジ・ワイキキ・ビーチ・リゾート」の場合、スタンダードルーム1泊で60,000ポイントからとなっている、とのこと。

この60,000ポイントを獲得するために必要なクレジットカード利用代金は600万円。私達の普段使いのクレジットカード「マイレージプラス・セゾンカード(ゴールド) 」

クレジットカード

マイルが最強に貯まるマイレージプラス・セゾンカード!

旅ブロガーがメインカードとして使っているのは、マイルをためやすい【マイレージプラス・セゾンカード】。マイレージプラス・セゾンカードはANAやJALのカードと比べて1.5倍のスピードでマイルが貯まるし国内線の飛行機に使うマイルがお得。MileagePlusセゾンカードがマイルが貯まりやすい最強カードと言われる理由を詳しく解説。

の場合、600万円使うと90,000マイル貯まるのだが、このマイルがあればヨーロッパ往復が可能となる。そのため、ポイントの面では、このヒルトン・オナーズVISAカードは、私の旅行スタイルではあまりお得なクレジットカードではない。

また、このヒルトン・オナーズのポイントは、提携の航空会社のマイルにも交換可能とはなっているが、換算率はヒルトン:マイル=10:1になってしまうので、例えばこの60,000ポイントをマイルに交換すると6,000マイル。。。ユナイテッドのマイレージプラス・セゾンカード / ゴールド なら90,000マイル獲得できるのを考えると、そのマイル獲得率はとんでもなく悪い。

さらに、SPGアメックスカード

記事

SPGアメックス(マリオット・ボンヴォイ・カード)で優雅にお得に旅しよう!

SPGアメックス(正式名称:スターウッド・プリファード・ゲスト アメリカン・エキスプレスカード)の魅力を、実際の旅行でこのカードの特典をフル活用している私達夫婦が紹介。年会費は決して安くはないが、このSPGアメックスが持つメリットはそのコストを遥かに上回るので、旅行好きな人には是非持って欲しいカードだ。

と比較しても、SPGアメックスカードを600万円利用すると、マリオットリワードのポイントは180,000ポイント(2018年12月31日までは360,000ポイント)獲得できてしまうので、やはりポイントに関してのお得度は、この「ヒルトン・オナーズVISAカード」は低いと言わざる負えない結果となる。このポイント獲得に関してはこのクレジットカードのデメリットの一つと言えるかもしれない。

ただし、ヒルトンの中で対象となるホテルに本サイトから予約しこのクレジットカードを使うことでボーナスポイントを獲得できたり、ゴールド会員ならホテル宿泊費用1ドルに対し18ポイント獲得することも出来るため、ヒルトンホテルの宿泊をよくする人にとっては、このカードはポイントが貯めやすいクレジットカードとなる。

付帯の旅行保険

続いて、このクレジットカード「ヒルトン・オナーズVISAカード」に付帯する旅行傷害保険を見ていきたい。

海外旅行傷害保険

クラシック

ゴールド

プラチナ

本人 家族

本人 家族

本人 家族

死亡・後遺症

2,000万 x

1,000万(利用付帯で+4,000万) 1,000万

1億 1,000万

傷害治療

50万 x

300万 200万

500万 500万

疾患治療

50万 x

300万 200万

500万 500万

賠償責任

2,000万 x

5,000万 2,000万

1億 1億

携行品損害

15万 x

50万 50万

100万 100万

救援者費用

100万 x

500万 200万

1,000万 1,000万

クラシックカードは旅行代金をカードで支払った場合のみ保険適用(利用付帯)。

クラシックカード、ゴールドカードでの家族の範囲は、カード本会員と生計を共にする同居の19歳未満の親族、もしくはカード本会員と生計を共にする別居の19歳未満の子(どちらも無収入に限る)

プラチナカードでの家族の範囲は、カード本会員の配偶者、本会員と生計を共にする同居の親族、本会員と生計を共にする別居の未婚の子(年齢制限は無し)

携行品損害補償は1年間の限度額(免責額3000円)

国内旅行傷害保険

クラシック

ゴールド

プラチナ

本人 家族

本人 家族

本人 家族

死亡・後遺症

x x

1,000万(利用付帯で+4,000万) x

1億 x

入院 / 日額

x x

5,000 x

5,000 x

通院 / 日額

x x

2,000 x

2,000 x

手術

x x

20万円 x

20万円 x

クラシックカードは旅行代金をカードで支払った場合のみ保険適用(利用付帯)

クラシックカード、ゴールドカードでの家族の範囲は、カード本会員と生計を共にする同居の19歳未満の親族、もしくはカード本会員と生計を共にする別居の19歳未満の子(どちらも無収入に限る)

プラチナカードでの家族の範囲は、カード本会員の配偶者、本会員と生計を共にする同居の親族、本会員と生計を共にする別居の未婚の子(年齢制限は無し)

ここで注目しておきたいのは、クラシックカードには家族特約が無いのと、ゴールドカードの家族特約の範囲に、カード本会員の配偶者が含まれないことだ。そのため、配偶者分の旅行傷害保険の上乗せに使えないカードとなってしまうため、海外旅行の旅行保険目当てでこのカードを持つのはあまり得策ではない。旅行保険を目的にするなら、下のミライノカード・ゴールド(年会費3,300円)

記事

ミライノカード ゴールド | 手厚い旅行傷害保険付きでお得!

海外旅行によく行く私達が、旅行傷害保険用に2枚作ったクレジットカード「ミライノカード - MIRAINO CARD」を紹介。このカードを普段使いのクレジットカードに組み合わせれば、海外旅行の万一の治療費を1000万円程度カバーできる一般海外旅行保険よりもお得で安いカードだ。

を作ったほうがはるかに良い。なお、プラチナカードにはこれらの保険に加え、航空便遅延保険も付いているので、気になる人は三井住友カード・ヒルトン・オナーズVISAプラチナカード(付帯保険の詳細) を参考にして欲しい。

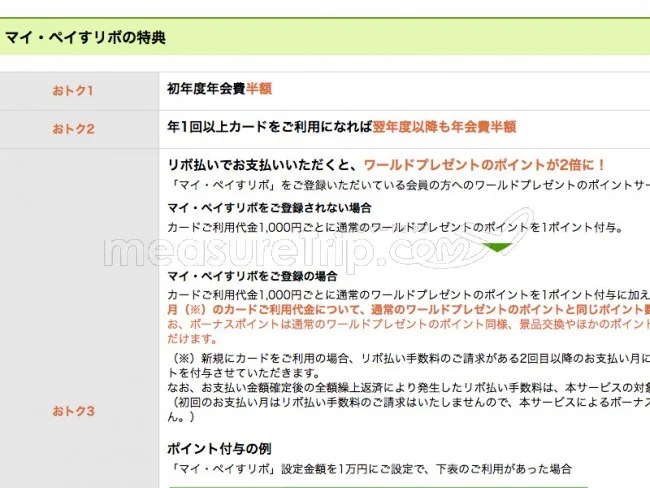

年会費を5000円OFFにする「マイ・ペイすリボ」

さて、ここまでこのクレジットカード「ヒルトン・オナーズVISAカード」の特徴、メリット・デメリットを説明してきたわけであるが、このクレジットカード(プラチナカードを除く)には年会費を 半 額 (申込時には半額と案内があったがカードデスクに確認したところ5,000円割引との回答があった)5,000円オフにする特別プランが設けられている。それは、支払い方法を「マイ・ペイすリボ」というプランにする、という事。この「マイ・ペイすリボ」というのは、クレジットカードの利用分全てをリボ払いに設定してしまうというプランで、店頭などで一括払いでカード決済をしても自動的にリボルビング払いになる、、、ということだ。クレジットカード申込時にこの「マイ・ペイすリボ」に登録をすると、初年会費がまず 半 額 5,000円割引となり、さらに1年に1度でもカードの利用があれば、翌年以降も年会費が引き続き 半 額 5,000円割引になる。

「うあ!すごくお得なプラン!!」と思うかもしれないが、もしもこのクレジットカードをメインカードにする予定の人は「マイ・ペイすリボ」に登録する際には、クレジットカードが発行された後にネットで【必ず毎月の定額支払金額をショッピング利用限度額まで引き上げる 】手続きを行うようにしておこう。(ウェブでの手続き詳細は下の記事を参照)

記事

三井住友カードのマイ・ペイすリボの最低支払い金額の変更方法

三井住友カードでマイ・ペイすリボの定額お支払金額の変更をする際のウェブでのPC、スマホ両方の手順を公開。初期設定のままだと、リボ払いの残金が溜まっていって手数料もバカにならなくなるので、クレジットカードが手元に届いたら、すぐにでも変更しておきたいところだ。

これをしておくと、形式上、コースはリボルビング払いになるが、実質一括払いと同じようにクレジットカードを利用できるからだ。この「マイ・ペイすリボ」の年率は15%とかなり高い。そのため、毎月コツコツ返した気になっても、実は元本が思うように減っていないのだ。私も何も考えず、大学生時代にクレジットカードをリボルビング払いにばかりしていたら、、、全然元本が減ってなくて苦労した経験がある。なので私は絶対にリボ払いはおすすめしない。

「ヒルトン・オナーズVISAカード」はサブカードに最適

さて、これで大体のヒルトン・オナーズVISAカードの特徴や、カードを持つことでのベネフィット、そしてこのカードの私的観点からのメリット・デメリットを紹介してきたわけであるが、これらの詳細をまとめてみた結果、やはりこのクレジットカードはヒルトンの上級会員になるためだけに持っていたほうがいいサブカード的なポジションのクレジットカードとしておすすめしたい、という結論に至った。

もちろんヒルトンのホテルにばかり泊まって決済する分には、このクレジットカードのベネフィットは最大限に活かされるわけであるが、このヒルトン・オナーズVISAカードにはせっかく年会費半額のキャンペーンも備わっていたりして維持しやすいので、やはり私としては、ヒルトンホテルに泊まる際に、朝食付けてもらったり、お部屋をアップグレードしたりする特典ゲットのために、このクレジットカードを最大限活用したいところである。また、どうせ持つなら「クラシックカード」でなく「ゴールドカード」をおすすめしたいところだ。さて、私達もこのヒルトン・オナーズVISAゴールドカードを発行したことなので、旅行記でも、このヒルトン・オナーズのゴールド会員の威力もお伝えしていければと思っているので、期待していて欲しい。ではでは。

ホテル

ヒルトン・オナーズのエリート会員特典をまとめてみた。ゴールド会員の特典やいかに?

ヒルトンオナーズVISAカード・ゴールドを作ったついでに、ヒルトン・オナーズの会員特典を頭にいれるためにまとめてみた。ゴールド会員には一体どんな会員特典があるのか、お部屋アップグレードは?朝食は?そんな気になる特典情報を公開。

ホテル

ヒルトン・オナーズのエリート会員特典をまとめてみた。ゴールド会員の特典やいかに?

ヒルトンオナーズVISAカード・ゴールドを作ったついでに、ヒルトン・オナーズの会員特典を頭にいれるためにまとめてみた。ゴールド会員には一体どんな会員特典があるのか、お部屋アップグレードは?朝食は?そんな気になる特典情報を公開。

記事

三井住友カードのマイ・ペイすリボの最低支払い金額の変更方法

三井住友カードでマイ・ペイすリボの定額お支払金額の変更をする際のウェブでのPC、スマホ両方の手順を公開。初期設定のままだと、リボ払いの残金が溜まっていって手数料もバカにならなくなるので、クレジットカードが手元に届いたら、すぐにでも変更しておきたいところだ。

記事

三井住友カードのマイ・ペイすリボの最低支払い金額の変更方法

三井住友カードでマイ・ペイすリボの定額お支払金額の変更をする際のウェブでのPC、スマホ両方の手順を公開。初期設定のままだと、リボ払いの残金が溜まっていって手数料もバカにならなくなるので、クレジットカードが手元に届いたら、すぐにでも変更しておきたいところだ。

クレジットカード

旅行におすすめなクレジットカード

海外旅行でも国内旅行でも旅行好きなら絶対持っていたいおすすめのクレジットカードをまとめたページです。国内旅行や海外旅行の飛行機代がタダになったり、憧れの高級ホテルに無料で泊まれたり…。飛行機に乗った時にアップグレードがあったり、空港のVIPラウンジで無料でお酒を飲んだり食事をして優雅に過ごしたり。少ない旅費で優雅に過ごせるおすすめのクレジットカードを集めています。旅行好きな人はぜひ参考にしてください。

クレジットカード

旅行におすすめなクレジットカード

海外旅行でも国内旅行でも旅行好きなら絶対持っていたいおすすめのクレジットカードをまとめたページです。国内旅行や海外旅行の飛行機代がタダになったり、憧れの高級ホテルに無料で泊まれたり…。飛行機に乗った時にアップグレードがあったり、空港のVIPラウンジで無料でお酒を飲んだり食事をして優雅に過ごしたり。少ない旅費で優雅に過ごせるおすすめのクレジットカードを集めています。旅行好きな人はぜひ参考にしてください。

![[ザ・リッツ・カールトン・クアラルンプール] クラブレベル滞在のゲスト特典](/datas/contents/img/MARRIOTT-HOTEL-060-01-CLUB-WING/thum.webp) マリオット ボンヴォイ

[ザ・リッツ・カールトン・クアラルンプール] クラブレベル滞在のゲスト特典

ザ・リッツ・カールトン・クアラルンプールのクラブレベル宿泊者が利用できる特典まとめ。24時間バトラーサービスやラウンジ利用など、様々な特典が付いてくるので、ザ・リッツ・カールトン・クアラルンプールを予約するときの参考にどうぞ。

マリオット ボンヴォイ

[ザ・リッツ・カールトン・クアラルンプール] クラブレベル滞在のゲスト特典

ザ・リッツ・カールトン・クアラルンプールのクラブレベル宿泊者が利用できる特典まとめ。24時間バトラーサービスやラウンジ利用など、様々な特典が付いてくるので、ザ・リッツ・カールトン・クアラルンプールを予約するときの参考にどうぞ。

![[JWマリオット・クアラルンプール] インルームダイニング](/datas/contents/img/MARRIOTT-HOTEL-059-99-IRD/thum.webp) マリオット ボンヴォイ

[JWマリオット・クアラルンプール] インルームダイニング

JWマリオット・ホテル・クアラルンプールの部屋で楽しむことができるインルームダイニングのメニューと価格をまとめています。JWマリオット・クアラルンプールの予約計画の参考にどうぞ。

マリオット ボンヴォイ

[JWマリオット・クアラルンプール] インルームダイニング

JWマリオット・ホテル・クアラルンプールの部屋で楽しむことができるインルームダイニングのメニューと価格をまとめています。JWマリオット・クアラルンプールの予約計画の参考にどうぞ。

![[マレーシア旅行] 失敗しないマレーシア交通手段ガイド](/datas/contents/img/MALAYSIA-001-TRANSFER/thum.webp) マレーシア旅行

[マレーシア旅行] 失敗しないマレーシア交通手段ガイド

マレーシア旅行で失敗しないためのマレーシア交通手段ガイド。マレーシアには、公共交通機関がいくつか存在しているが、旅行者が利用すると不便だったり時間が掛かったりしてしまうことも多いので注意しよう。

マレーシア旅行

[マレーシア旅行] 失敗しないマレーシア交通手段ガイド

マレーシア旅行で失敗しないためのマレーシア交通手段ガイド。マレーシアには、公共交通機関がいくつか存在しているが、旅行者が利用すると不便だったり時間が掛かったりしてしまうことも多いので注意しよう。

![[ホテル・ストライプス・クアラルンプール] インルームダイニング](/datas/contents/img/MARRIOTT-HOTEL-058-00-IN-ROOM-DINING/thum.webp) マリオット ボンヴォイ

[ホテル・ストライプス・クアラルンプール] インルームダイニング

ホテル・ストライプス・クアラルンプールの部屋で楽しめるインルームダイニングのメニュー&料金表。ホテル・ストライプス・クアラルンプールの宿泊計画の参考にどうぞ。

マリオット ボンヴォイ

[ホテル・ストライプス・クアラルンプール] インルームダイニング

ホテル・ストライプス・クアラルンプールの部屋で楽しめるインルームダイニングのメニュー&料金表。ホテル・ストライプス・クアラルンプールの宿泊計画の参考にどうぞ。

![[シェラトン・インペリアル・クアラルンプール] インルームダイニングメニュー&料金表](/datas/contents/img/MARRIOTT-HOTEL-057-00-IRD/thum.webp) マリオット ボンヴォイ

[シェラトン・インペリアル・クアラルンプール] インルームダイニングメニュー&料金表

シェラトン・インペリアル・クアラルンプールの部屋で楽しめるインルームダイニング(ルームサービス)のメニューと料金表。

マリオット ボンヴォイ

[シェラトン・インペリアル・クアラルンプール] インルームダイニングメニュー&料金表

シェラトン・インペリアル・クアラルンプールの部屋で楽しめるインルームダイニング(ルームサービス)のメニューと料金表。

![[GRAB] 配車アプリ「GRAB - グラブ」の登録・利用方法](/datas/contents/img/INFO-GRAB-HOWTO/thum.webp) 旅行ツール

[GRAB] 配車アプリ「GRAB - グラブ」の登録・利用方法

「Grab / グラブ」は、シンガポールやタイ、マレーシア、ベトナム、インドネシア、フィリピン、カンボジア、ミャンマーで使える東南アジアで定番の配車アプリ。東南アジアの旅行に行くなら必須と言っていいGrabの登録・利用方法を詳しくガイド。東南アジアに行く前に日本からグラブをスマホに設定して持っていこう。

旅行ツール

[GRAB] 配車アプリ「GRAB - グラブ」の登録・利用方法

「Grab / グラブ」は、シンガポールやタイ、マレーシア、ベトナム、インドネシア、フィリピン、カンボジア、ミャンマーで使える東南アジアで定番の配車アプリ。東南アジアの旅行に行くなら必須と言っていいGrabの登録・利用方法を詳しくガイド。東南アジアに行く前に日本からグラブをスマホに設定して持っていこう。

セール情報

Uber 最新プロモーションコード 2024年4月

2024年4月最新! Uberタクシーの初回限定プロモーションコード(クーポンコード)5,000円OFFと使い方をシェア。Uberタクシーを使ったことがないアカウントで利用可能です。

セール情報

Uber 最新プロモーションコード 2024年4月

2024年4月最新! Uberタクシーの初回限定プロモーションコード(クーポンコード)5,000円OFFと使い方をシェア。Uberタクシーを使ったことがないアカウントで利用可能です。

![[ahamo] アハモのメリット・デメリット](/datas/contents/img/MORIO-0031-AHAMO/thum.webp) アハモ

[ahamo] アハモのメリット・デメリット

ドコモの格安プラン「ahamo / アハモ」に乗り換えようかどうしようか迷っている人必見。ahamoを3年ほど使っている私が教えたい、アハモのメリットとデメリットを公開。ahamo検討の参考にどうぞ。

アハモ

[ahamo] アハモのメリット・デメリット

ドコモの格安プラン「ahamo / アハモ」に乗り換えようかどうしようか迷っている人必見。ahamoを3年ほど使っている私が教えたい、アハモのメリットとデメリットを公開。ahamo検討の参考にどうぞ。

![[マレーシア旅行] デジタルアライバルカード](/datas/contents/img/MALAYSIA-002-DIGITAL-ARRIVAL-CARD/thum.webp) マレーシア旅行

[マレーシア旅行] デジタルアライバルカード

2024年1月より、マレーシア入国の際には「デジタルアライバルカード - Malaysia Digital Arrival Card(MDAC)」の事前登録が必須となっているので、これからマレーシア旅行に行く人は出発前に忘れずに登録しよう。

マレーシア旅行

[マレーシア旅行] デジタルアライバルカード

2024年1月より、マレーシア入国の際には「デジタルアライバルカード - Malaysia Digital Arrival Card(MDAC)」の事前登録が必須となっているので、これからマレーシア旅行に行く人は出発前に忘れずに登録しよう。

京都旅行

京都観光 二条城桜まつり2024 ライトアップガイド

世界遺産である京都の二条城で毎年桜の季節に期間限定で行われる桜まつり2024ガイド。期間中はライトアップも行われている。桜まつり2024の開催期間や入城料(入場料)、駐車場情報、行き方、桜の開花状況などを詳しく解説。

京都旅行

京都観光 二条城桜まつり2024 ライトアップガイド

世界遺産である京都の二条城で毎年桜の季節に期間限定で行われる桜まつり2024ガイド。期間中はライトアップも行われている。桜まつり2024の開催期間や入城料(入場料)、駐車場情報、行き方、桜の開花状況などを詳しく解説。

クレジットカード

三菱UFJ・プラチナカードのメリット・デメリット

クレジットカード「三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード」のメリットとデメリット。7年以上三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード(MUFGプラチナカード)を持ち続けている私が、カード特典のプライオリティパスやコンシェルジュデスク情報をまとめつつ、本当におすすめのクレジットカードなのか検証。

クレジットカード

三菱UFJ・プラチナカードのメリット・デメリット

クレジットカード「三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード」のメリットとデメリット。7年以上三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード(MUFGプラチナカード)を持ち続けている私が、カード特典のプライオリティパスやコンシェルジュデスク情報をまとめつつ、本当におすすめのクレジットカードなのか検証。

記事

【台湾 夜市】絶対行きたい!MRTで行ける台北のおすすめ夜市7選【台湾 観光】

絶対行きたい おすすめの台北夜市7選。台北最大の有名夜市から、グルメ夜市、そしてローカル感たっぷりの夜市まで、MRT(地下鉄)使って旅行者でも気軽に行ける魅力のおすすめ台湾夜市を厳選しました。

記事

【台湾 夜市】絶対行きたい!MRTで行ける台北のおすすめ夜市7選【台湾 観光】

絶対行きたい おすすめの台北夜市7選。台北最大の有名夜市から、グルメ夜市、そしてローカル感たっぷりの夜市まで、MRT(地下鉄)使って旅行者でも気軽に行ける魅力のおすすめ台湾夜市を厳選しました。

セール情報

Uber 最新プロモーションコード 2024年4月

2024年4月最新! Uberタクシーの初回限定プロモーションコード(クーポンコード)5,000円OFFと使い方をシェア。Uberタクシーを使ったことがないアカウントで利用可能です。

セール情報

Uber 最新プロモーションコード 2024年4月

2024年4月最新! Uberタクシーの初回限定プロモーションコード(クーポンコード)5,000円OFFと使い方をシェア。Uberタクシーを使ったことがないアカウントで利用可能です。

記事

マリオット ボンヴォイ アメックスで旅費を劇的に節約!高級ホテルに無料宿泊&マイルで飛行機代も無料!

シェラトンやマリオット、リッツ・カールトンに無料宿泊したり、部屋のアップグレードがあったり、無料でレイトチェックアウトできたり…。世界中を旅するモリオとミヅキの旅行をアップグレードさせた「 マリオットアメックス プレミアムカード 」の魅力とメリット、デメリットを交え詳しく紹介していきたい。

記事

マリオット ボンヴォイ アメックスで旅費を劇的に節約!高級ホテルに無料宿泊&マイルで飛行機代も無料!

シェラトンやマリオット、リッツ・カールトンに無料宿泊したり、部屋のアップグレードがあったり、無料でレイトチェックアウトできたり…。世界中を旅するモリオとミヅキの旅行をアップグレードさせた「 マリオットアメックス プレミアムカード 」の魅力とメリット、デメリットを交え詳しく紹介していきたい。

![[台湾旅行] 台湾でUBER利用の際の注意点!](/datas/contents/img/TAIWAN-010-UBER/thum.webp) 台湾旅行

[台湾旅行] 台湾でUBER利用の際の注意点!

台湾ではタクシーは中国語しか通じないことも多く、さらに現金支払いしかできないけど、UBERでタクシーを呼べば目的地選択も支払いもUBERアプリを通してできるので非常に便利。でもUBER利用は気をつけないと思わぬ高額請求に見舞われることもあるので注意が必要だ。

台湾旅行

[台湾旅行] 台湾でUBER利用の際の注意点!

台湾ではタクシーは中国語しか通じないことも多く、さらに現金支払いしかできないけど、UBERでタクシーを呼べば目的地選択も支払いもUBERアプリを通してできるので非常に便利。でもUBER利用は気をつけないと思わぬ高額請求に見舞われることもあるので注意が必要だ。

美容

【旅ブロガー直伝 ストロー無し】100均やコンビニでOK!旅行の化粧品を小分けする方法【化粧品 詰め替え 小さく】

持ち歩きの化粧品を小さくする方法です。ストローは漏れるので使いません。旅ブロガーが100均やコンビニで用意できるものを使って化粧品を驚くほどコンパクトに小分けする方法を伝授します!これで化粧品の持ち歩き悩むことはなくなります。参考にどうぞ。

美容

【旅ブロガー直伝 ストロー無し】100均やコンビニでOK!旅行の化粧品を小分けする方法【化粧品 詰め替え 小さく】

持ち歩きの化粧品を小さくする方法です。ストローは漏れるので使いません。旅ブロガーが100均やコンビニで用意できるものを使って化粧品を驚くほどコンパクトに小分けする方法を伝授します!これで化粧品の持ち歩き悩むことはなくなります。参考にどうぞ。

マカオ旅行

絶対行きたい!おすすめマカオ観光スポット10選

マカオに旅行に行ったら絶対行きたい おすすめの観光スポット10選。マカオといえばカジノが有名だが、実は19世紀にポルトガルの植民地として独自の発展を遂げ、ヨーロッパとアジアが融合した文化的側面もとても魅力的。そんなマカオ旅行に行ったら必ず押さえておきたい、おすすめのマカオ観光スポットを厳選して行き方も紹介。

マカオ旅行

絶対行きたい!おすすめマカオ観光スポット10選

マカオに旅行に行ったら絶対行きたい おすすめの観光スポット10選。マカオといえばカジノが有名だが、実は19世紀にポルトガルの植民地として独自の発展を遂げ、ヨーロッパとアジアが融合した文化的側面もとても魅力的。そんなマカオ旅行に行ったら必ず押さえておきたい、おすすめのマカオ観光スポットを厳選して行き方も紹介。

メジャートリップ

モリオとミヅキの旅行記ブログ・全33タイトル

旅行好きな夫婦モリオとミヅキがマイルやポイント、格安航空券を駆使しつつ、格安で世界を旅する顔が見える旅行記ブログ。搭乗した飛行機やクルーズ船の中の様子、ホテルのレビュー、美味しいレストラン、お得に旅行できる裏技、旅先での便利な情報、かかった費用など様々な情報をお届け!夫婦喧嘩あり、ホロッと涙することもあり、中年夫婦の等身大旅行記ブログ。

メジャートリップ

モリオとミヅキの旅行記ブログ・全33タイトル

旅行好きな夫婦モリオとミヅキがマイルやポイント、格安航空券を駆使しつつ、格安で世界を旅する顔が見える旅行記ブログ。搭乗した飛行機やクルーズ船の中の様子、ホテルのレビュー、美味しいレストラン、お得に旅行できる裏技、旅先での便利な情報、かかった費用など様々な情報をお届け!夫婦喧嘩あり、ホロッと涙することもあり、中年夫婦の等身大旅行記ブログ。

iPhone

【古い機種でもOK】iPhoneで綺麗な星空を撮る方法・天の川や流星群も【iPhone 星空撮影】

iPhoneを使った綺麗な星空の撮り方と、iPhone星空撮影に使用するおすすめアプリ、必要機材などを紹介。最新機種でなくても取れる方法です。このiPhoneの星空撮影方法を使えば肉眼でも見るのがやっとな天の川や星雲、そして運が良ければ流星群の流れ星も撮影可能なので、iPhoneで綺麗な星空撮影をしたいときはチャレンジしてみよう。

iPhone

【古い機種でもOK】iPhoneで綺麗な星空を撮る方法・天の川や流星群も【iPhone 星空撮影】

iPhoneを使った綺麗な星空の撮り方と、iPhone星空撮影に使用するおすすめアプリ、必要機材などを紹介。最新機種でなくても取れる方法です。このiPhoneの星空撮影方法を使えば肉眼でも見るのがやっとな天の川や星雲、そして運が良ければ流星群の流れ星も撮影可能なので、iPhoneで綺麗な星空撮影をしたいときはチャレンジしてみよう。

楽天Mobile

楽天モバイル 海外での利用方法

楽天モバイルを海外で利用する方法。楽天モバイルは海外利用でも2GBまでデータ通信が無料。また楽天モバイル専用アプリの楽天リンクを使えば、海外から日本への電話も通話料無料で利用できて高額請求も回避できる。

楽天Mobile

楽天モバイル 海外での利用方法

楽天モバイルを海外で利用する方法。楽天モバイルは海外利用でも2GBまでデータ通信が無料。また楽天モバイル専用アプリの楽天リンクを使えば、海外から日本への電話も通話料無料で利用できて高額請求も回避できる。